Meskipun sudah mulai berlaku sejak awal tahun 2024, nyatanya banyak yang masih bingung dengan aturan perhitungan pajak penghasilan PPh 21 menggunakan sistem TER.

Apalagi kamu yang bertugas untuk menghitung pemotongan pajak karyawan, atau bahkan kamu sebagai karyawan yang menerima gaji bruto yang belum dipotong pajak, tentu kamu yang harus teliti menghitung besaran pajakmu bukan?

Di artikel ini, Sunday sudah mengurai lengkap terkait seluk beluk perhitungan pajak PPh 21 sistem TER, mulai dari definisi, dasar hukum, skema perubahan pajak, hingga simulasi penghitungan pajaknya.

Jadi, yuk kita mulai pembahasannya!

Apa Itu PPh 21?

PPh 21 atau Pajak Penghasilan 21 adalah sebuah pajak yang dikenakan untuk Wajib Pajak Orang Pribadi atas penghasilan yang mereka dapatkan, meliputi pendapatan bulanan, pendapatan usaha, pendapatan bunga deposito, dan sebagainya.

Siapa saja subjek pajak PPh 21?

Yang penghasilannya wajib dikenai pajak PPh 21 adalah sebagai berikut:

- Pekerja formal (karyawan/staff)

- Pekerja bebas/freelance (bukan pegawai)

- Pekerja sekaligus pengusaha

- Wajib Pajak pribadi sebagai pengusaha

- Orang pribadi luar negeri

- Pegawai tetap/pensiunan

Besaran PPh 21 yang harus dibayarkan oleh Wajib Pajak pun berbeda-beda karena dipengaruhi oleh faktor-faktor berikut ini:

- Kepemilikan Nomor Pokok Wajib Pajak (NPWP).

Nomor Pokok Wajib Pajak atau NPWP adalah nomor identitas khusus yang wajib dimiliki dalam administrasi pelaporan pajak. Berdasarkan Undang-Undang Nomor 36 Tahun 2008 dan Peraturan Dirjen Pajak No PER-16/PJ/2016, Wajib Pajak yang tidak memiliki NPWP akan dikenai pajak 120% dari tarif yang berlaku. Artinya, Wajib Pajak yang tidak memiliki NPWP akan membayar pajak 20% lebih banyak daripada nominal yang seharusnya.

- Status Wajib Pajak.

Status Wajib Pajak yang dimaksud adalah apakah Wajib Pajak sudah menikah atau belum dan apakah memiliki tanggungan (misal: merawat orang tua).

Kenapa status pernikahan Wajib Pajak berpengaruh terhadap besaran PPh 21 yang harus dibayar? Hal ini berhubungan dengan jumlah tanggungan yang dimiliki, di mana tanggungan tersebut termasuk dalam Penghasilan Tidak Kena Pajak atau PTKP.

Dalam sistem perpajakan, biaya hidup satu orang dewasa dianggap sebesar Rp4,5 juta per bulan. Itu artinya, jika Wajib Pajak sudah menikah, maka dalam sebulan ia harus menyiapkan nominal Rp9 juta untuk biaya hidupnya bersama pasangannya.

- Besaran Penghasilan Tidak Kena Pajak (PTKP).

Penghasilan Tidak Kena Pajak atau PTKP adalah penghasilan Wajib Pajak yang tidak dikenai kewajiban untuk membayar pajak, berdasarkan aturan pemerintah.

Berdasarkan PMK No. 101 Tahun 2016 tentang Penyesuaian PTKP, jumlah Penghasilan Tidak Kena Pajak orang pribadi yang belum menikah dan tidak memiliki tanggungan adalah sebesar Rp54 juta per tahun, atau sama dengan Rp4,5 juta per bulan.

Lalu bagaimana kalau penghasilan yang didapatkan selama setahun kurang dari Rp54 juta? Kalau case-nya seperti itu, maka orang tersebut tidak wajib untuk membayar pajak penghasilan PPh 21.

- Besaran Penghasilan Kena Pajak (PKP).

Seperti namanya, Penghasilan Kena Pajak atau PKP adalah nominal penghasilan yang memang sudah layak untuk dikenai potongan pajak. PKP sendiri dihasilkan dari jumlah penghasilan per tahun dikurangi PTKP.

Misalnya, Pak Andri yang berstatus single tanpa tanggungan memiliki berpenghasilan Rp120 juta per tahun. Maka, nominal Penghasilan Tidak Kena Pajak-nya adalah sebesar Rp54 juta. Sedangkan nominal Penghasilan Kena Pajaknya adalah Rp66 juta.

Semakin besar nominal Penghasilan Kena Pajak yang dimiliki, maka semakin besar pula tarif pajak yang harus dibayarkan, serta sebaliknya.

- Tarif PPh 21.

Pajak Penghasilan PPh 21 dikenai pajak progresif yang tarifnya mengikuti nominal Penghasilan Kena Pajak. Berikut ini detailnya:

- PKP hingga Rp60 juta per tahun dikenai pajak 5%.

- PKP Rp60 juta hingga Rp250 juta per tahun dikenai pajak 15%.

- PKP Rp250 juta hingga Rp500 juta per tahun dikenai pajak 25%.

- PKP Rp500 juta hingga Rp5 miliar per tahun dikenai pajak 30%.

- PKP di atas Rp5 miliar per tahun dikenai pajak 35%.

Lalu, apa yang jadi sumber kebingungan tentang pajak penghasilan di tahun 2024 ini?

Let’s meet PPh 21 sistem TER!

Baca juga: SPT Pajak: Pengertian, Jenis, dan Cara Lapornya.

Apa Itu Sistem TER?

Sistem TER atau Tarif Efektif Rata-Rata adalah sistem terbaru yang digunakan dalam penarikan pajak PPh 21. Di dalam sistem ini, perhitungan pajak jadi lebih sederhana karena telah menghitung pengurangan penghasilan bruto yang meliputi biaya jabatan, iuran pensiun, dan Penghasilan Tidak Kena Pajak (PTKP).

Sistem TER ini digunakan untuk menghitung pajak penghasilan di bulan Januari hingga November. Sedangkan untuk perhitungan pajak bulan Desember mengikuti aturan di Pasal 17 ayat (1) huruf a UU PPh.

TER sendiri terbagi menjadi dua jenis, yaitu TER harian dan TER bulanan.

Sistem TER harian berlaku untuk Wajib Pajak orang pribadi dengan status pegawai tidak tetap yang menerima penghasilan bruto dalam kurun waktu harian, mingguan, satuan, maupun borongan.

Sedangkan sistem TER bulanan berlaku untuk Wajib Pajak orang pribadi dengan status pegawai tetap yang menerima penghasilan bruto dalam kurun waktu bulanan.

TER bulanan PPh 21 dibagi menjadi tiga kategori, yaitu kategori A, B, dan C. Pembagian kategori ini berdasarkan pada besaran PTKP yang meliputi status perkawinan dan tanggungan yang dimiliki oleh Wajib Pajak.

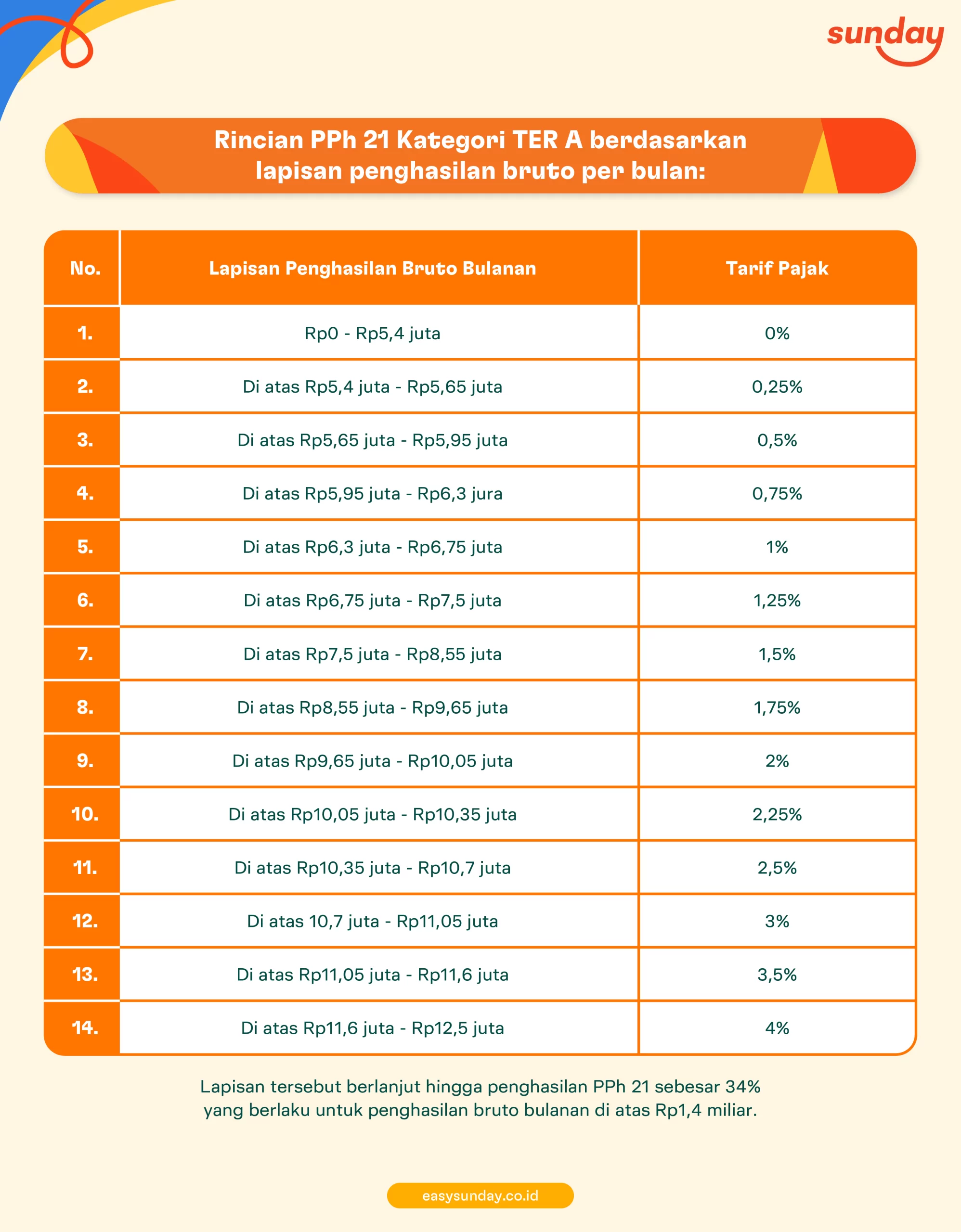

Tarif Efektif Bulanan Kategori A (TER A).

Kategori TER A ditujukan untuk Wajib Pajak yang memiliki status PTKP:

- Tidak kawin tanpa tanggungan (TK/0)

- Tidak kawin dengan tanggungan sebanyak 1 orang (TK/1)

- Kawin tanpa tanggungan (K/0)

Rincian PPh 21 Kategori TER A berdasarkan lapisan penghasilan bruto per bulan:

Lapisan tersebut perlanjut hingga penghasilan PPh 21 sebesar 34% yang berlaku untuk penghasilan bruto bulanan di atas Rp1,4 miliar.

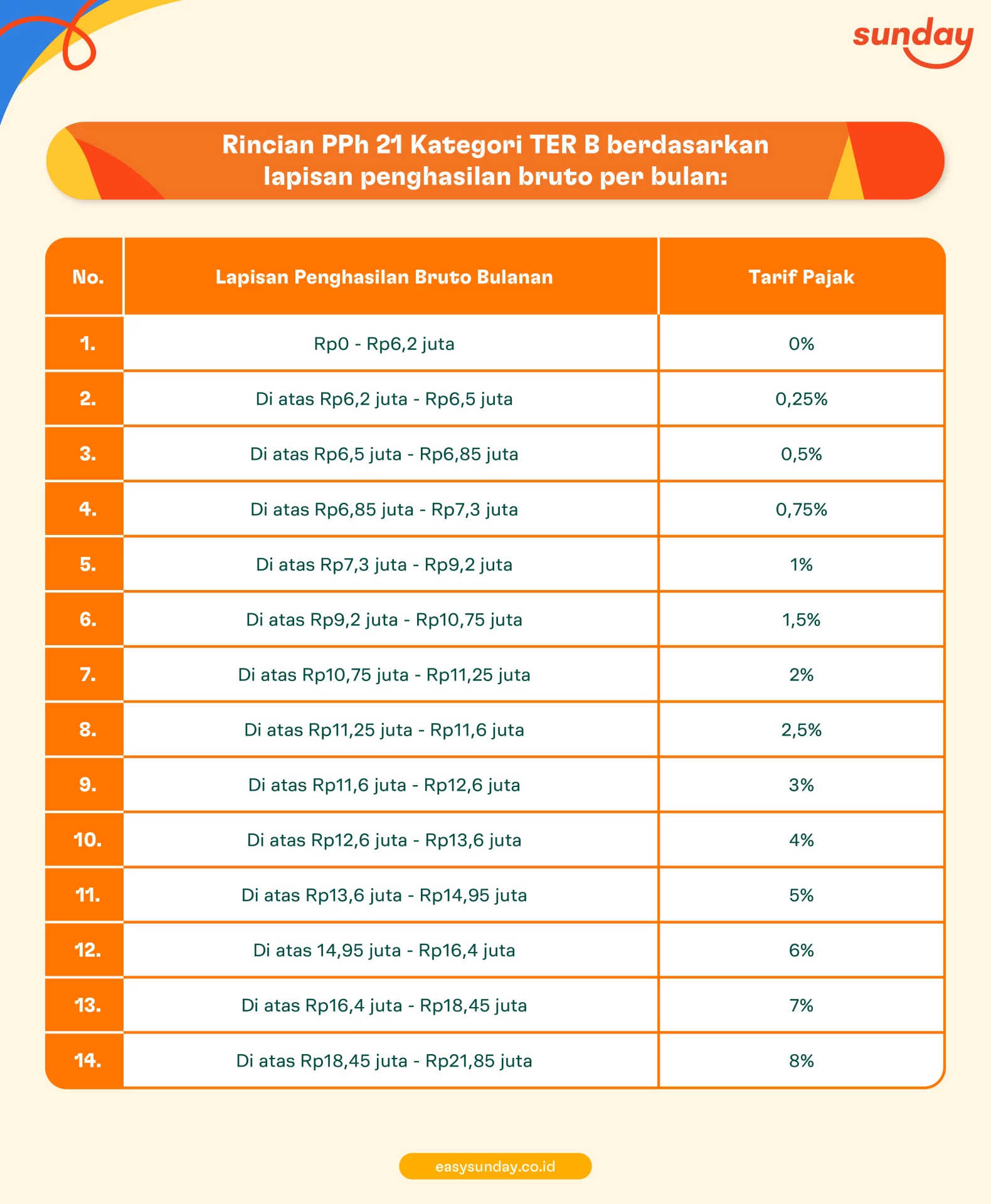

Tarif Efektif Bulanan Kategori B (TER B).

TER B ditujukan untuk Wajib Pajak yang memiliki status PTKP sebagai berikut:

- Tidak kawin dengan tanggungan 2 orang (TK/2)

- Tidak kawin dengan tanggungan 3 orang (TK/3)

- Kawin dengan tanggungan 1 orang (K/1)

- Kawin dengan tanggungan 2 orang (K/2)

Rincian PPh 21 Kategori TER B berdasarkan lapisan penghasilan bruto per bulan:

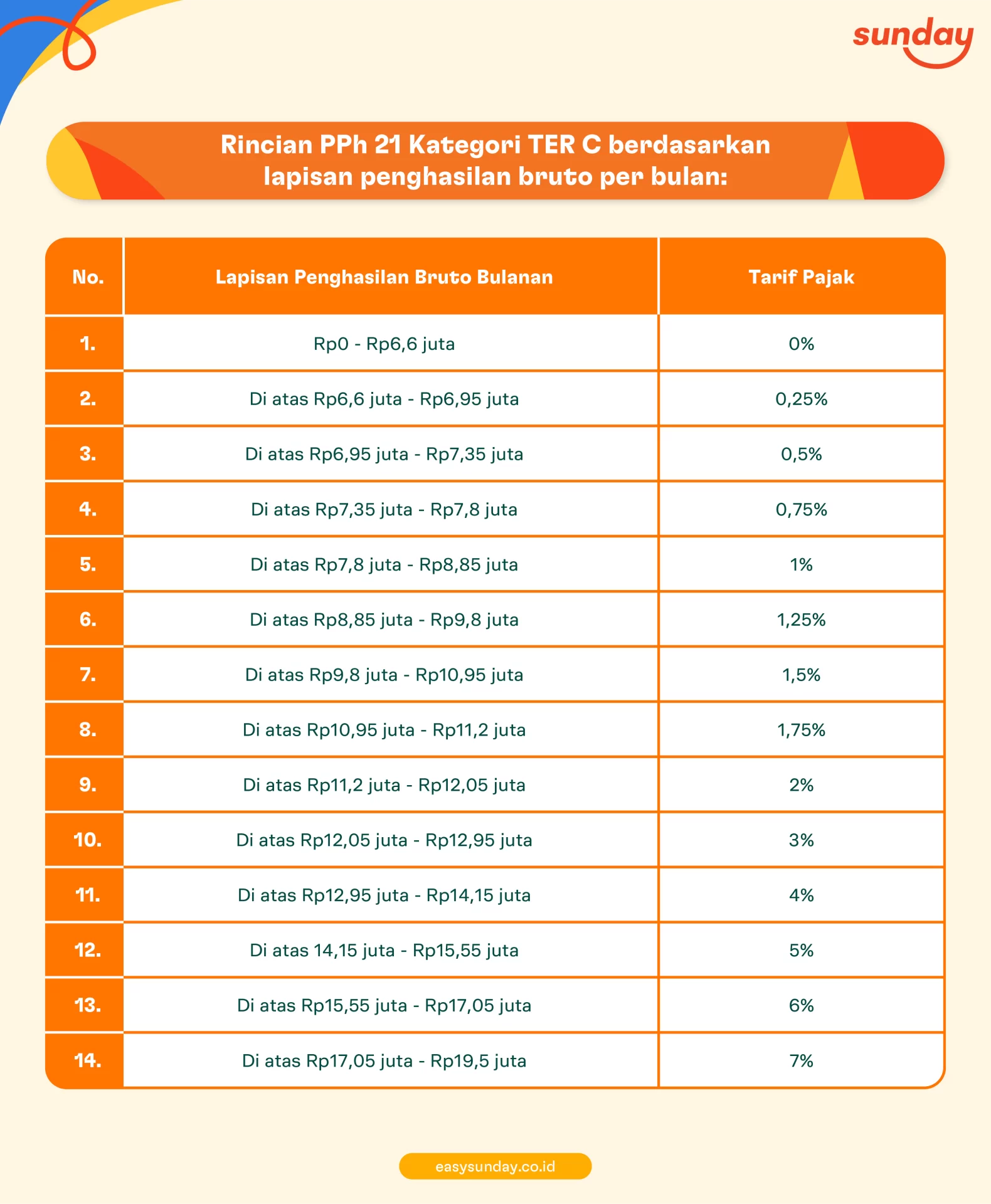

Tarif Efektif Bulanan Kategori C (TER C).

Kategori TER C ini ditujukan untuk Wajib Pajak yang memiliki status PTKP kawin dengan jumlah tanggungan sebanyak 3 orang (K/3).

TER C ini memiliki tarif mulai dari 0% untuk penghasilan bulanan sampai dengan Rp6,6 juta hingga 34% untuk penghasilan bruto bulanan di atas Rp1,419 miliar.

Rincian PPh 21 Kategori TER C berdasarkan lapisan penghasilan bruto per bulan:

Skema Perubahan PPh 21.

Skema perhitungan yang digunakan dalam PPh 21 terbaru dinamakan Skema To Be, di mana skema tersebut didasarkan pada subjek penerima dari jenis penghasilannya dan penerapan waktu perhitungan pajaknya.

Inti perubahan skema perhitungan PPh 21 di antaranya:

- Skema penghitungan PPh 21 yang dipotong untuk pegawai tetap (untuk masa pajak selain masa pajak terakhir) dan pegawai tidak tetap telah diubah.

- Memperluas lingkup perhitungan PPh 21 untuk program pensiun yang masih berstatus pegawai yang menarik dana pensiun. Perluasan yang sebelumnya hanya berlaku untuk Dana Pensiun saja, kini juga berlaku untuk lingkup BPJSTK, ASABRI, dan TASPEN.

- Zakat/sumbangan keagamaan wajib yang dibayar melalui pemberi kerja bisa dikurangkan dalam penghasilan bruto PPh 21.

- Menambah pengecualian penghasilan yang dipotong PPh 21 yaitu DTP (Pajak yang Ditanggung Pemerintah).

- Menggabungkan seluruh penghasilan pegawai tetap dalam satu bulan atau dalam masa pajak.

- Dilakukan pemotongan PPh 21 atas natura dan/atau kenikmatan bagi Wajib Pajak pribadi.

Cara Menghitung Pajak Penghasilan Menggunakan Sistem Lama.

Contoh kasus:

Pak Galang adalah pegawai tetap yang memiliki penghasilan per bulan sebesar Rp10 juta dan membayar iuran pensiun sebesar Rp100 ribu per bulan. Ia sudah menikah tetapi tidak memiliki tanggungan (K/0). Berapa pajak per bulan yang harus ia bayar?

Uraian:

Gaji = Rp10.000.000

Biaya Jabatan = 5% x Rp10.000.000 = Rp500.000

Iuran pensiun = Rp100.000

=> Penghasilan neto per bulan adalah Rp9.400.000

=> Penghasilan neto setahun adalah Rp9.400.000 x 12 = Rp 112.800.000

PTKP setahun = Rp58.500.000 (Tarif PTKP untuk golongan K/0)

PKP setahun = Rp112.800.000 – Rp58.500.000 = Rp54.300.000

PPh 21 terutang = 5% x Rp54.300.000 = Rp2.715.000

PPh 21 per bulan = Rp2.715.000 : 12 = Rp226.250

Jadi, pajak yang harus dibayarkan oleh Pak Galang per bulan adalah sebesar Rp226.250

Cara Menghitung Pajak Penghasilan Menggunakan Sistem TER.

Contoh kasus:

Pak Galang adalah pegawai tetap memiliki penghasilan sebulan sebesar Rp10 juta dan membayar iuran pensiun sebesar Rp100 ribu per bulan. Ia sudah menikah tetapi tidak memiliki tanggungan (K/0). Berapa pajak per bulan yang harus ia bayar?

Uraian:

Berdasarkan status perkawinan danPKP-nya, Pak Galang dikategorikan ke dalam TER A Baris No.9, yang dikenai tarif pajak 2%.

PPh 21 Jan – Nov = Penghasilan bruto x %TER = Rp10.000.000 x 2% = Rp200.000

Jadi, Pak Galang akan dikenai pahak PPh 21 sebesar Rp200.000 per bulan selama bulan Januari hingga November selama tidak ada perubahan komponen gaji.

Ingat, bahwa perhitungan pajak di bulan Desember masih mengikuti sistem perhitungan yang lama, yaitu:

Gaji = Rp10.000.000

Biaya Jabatan = 5% x Rp10.000.000 = Rp500.000

Iuran pensiun = Rp100.000

=> Penghasilan neto per bulan adalah Rp9.400.000

=> Penghasilan neto setahun adalah Rp9.400.000 x 12 = Rp 112.800.000

PTKP setahun = Rp58.500.000 (Tarif PTKP untuk golongan K/0)

PKP setahun = Rp112.800.000 – Rp58.500.000 = Rp54.300.000

PPh 21 terutang = 5% x Rp54.300.000 = Rp2.715.000

=> Rp2.715.000 – (11 x Rp200.000) = Rp515.000

Jadi, Pak Galang dikenai pajak di bulan Desember sebesar Rp515.000.

Akhir Kata.

Perubahan sistem PPh 21 menjadi TER memang terlihat membingungkan. Tapi, sekali kamu mengerti pokok-pokok pentingnya, maka perhitungan PPh 21 sistem TER akan jadi mudah untuk dilakukan.

Jadi, sudah siap untuk menghitung pajak PPh 21 pakai sistem TER?

Sunday mewajibkan penulisnya untuk menggunakan sumber-sumber kredibel di setiap artikel yang diproduksi. Sumber tersebut meliputi penelitian ilmiah, data pemerintah, data internal perusahaan, laporan asli, dan wawancara dengan para ahli di industri terkait. Kami juga mengambil referensi riset dari penerbit terpercaya jika dibutuhkan.

Artikel ini mengambil referensi dari sumber-sumber berikut.

- KlikPajak. “PPh 21 Terbaru 2024 dan Contoh Perhitungan Tarif TER”.

- OCBC. “Cara Menghitung PPh Paling Mudah, Begini Simulasinya!”.

- MUC Surabaya. “Menghitung PPh 21 Menggunakan TER”.

- CNBC Indonesia. “Cek Nih! Simulasi Perhitungan TER Pajak untuk Pekerja Gaji Rp10 Juta”.

- Hipajak. “Pengertian dan Tarif PPh 21”.

- Pajakku. “Mengapa Tarif Pengenaan PPh 21 Berbeda-Beda?”.

- KlikPajak. “PTKP Terbaru 2023 dan Peraturan Penghasilan Tidak Kena Pajak”.