Terlepas dari jumlah pendapatan atau kondisi keuangan kamu, perencanaan keuangan merupakan aspek penting dalam hidup yang tidak boleh diabaikan.

Kegiatan ini termasuk sebagai proses perencanaan komprehensif yang dilakukan untuk membantu seseorang mencapai tujuan keuangannya, seperti pensiun dini dari hasil tabungan, melunasi hutang, atau membangun kekayaan. Proses yang terdengar sangat kompleks tapi bisa dilakukan dengan mudah kalau kita mengetahui konsep dasarnya.

Setelah berbagi tips perencanaan keuangan, sekarang tim Sunday Indonesia mau share salah satu konsep dasar yang dapat mempermudah proses perencanaan keuangan kamu yaitu, piramida perencanaan keuangan.

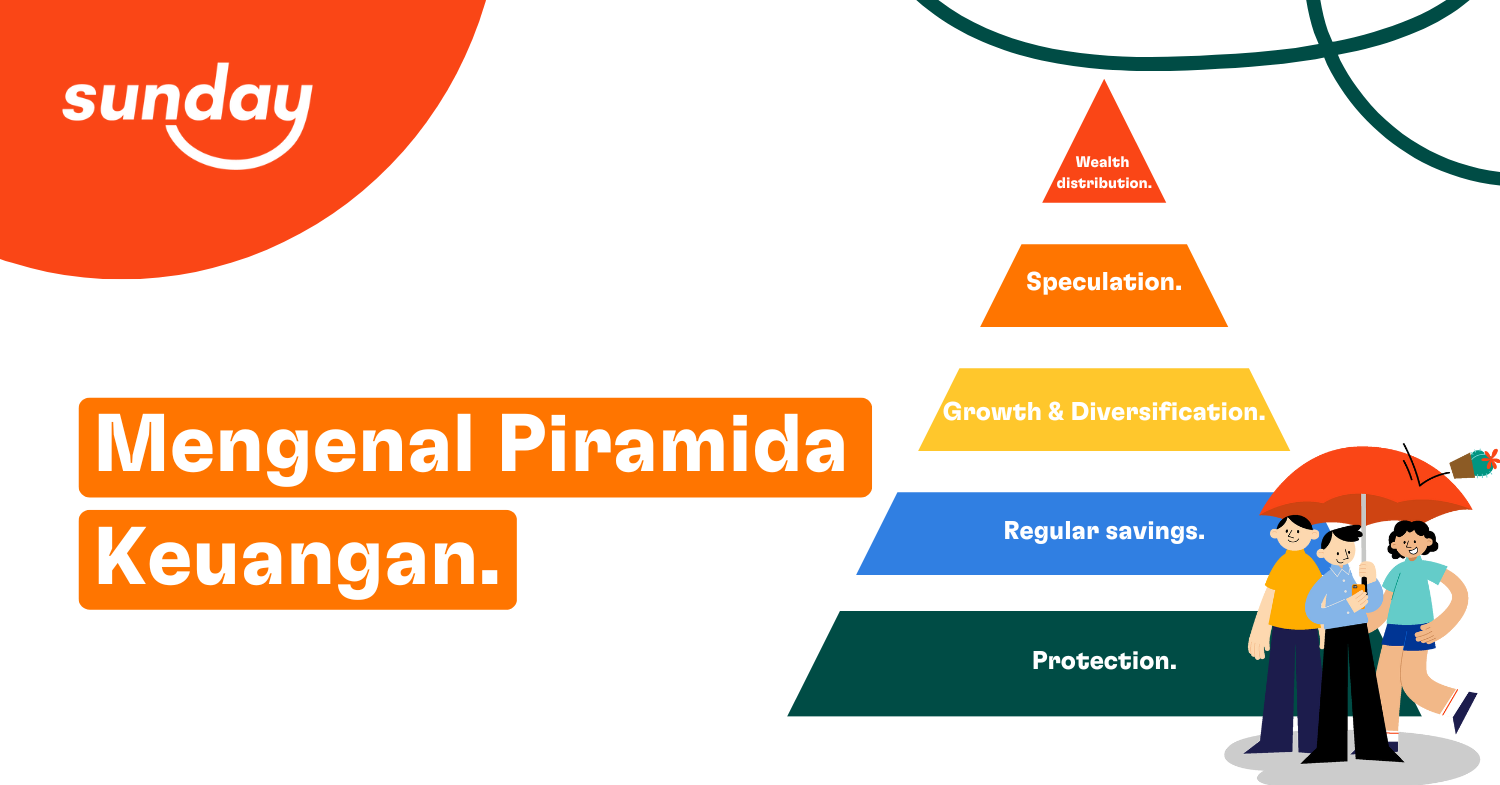

Konsep yang dikenal juga dengan nama piramida keuangan ini adalah representasi visual dari berbagai tahapan perencanaan keuangan yang berfungsi sebagai panduan untuk membantu seseorang menentukan prioritas tujuan keuangan mereka. Dimulai dengan kebutuhan paling dasar yang berada di bagian bawah piramida hingga tujuan keuangan utama yang berada di puncak.

Lalu, apa saja sih tahapan dalam piramida perencanaan keuangan?

1. Cash Flow

Untuk membuat rencana keuangan yang komprehensif, kita harus terlebih dahulu memenuhi persyaratan paling dasar yaitu, arus kas. Kita tidak mungkin menabung untuk masa depan kalau penghasilan kita kurang dari pengeluarannya, kan?

Hal ini mungkin tampak jelas, tapi bisa juga menjadi bagian tersulit dari proses perencanaan seseorang. Bahkan jutawan pun harus secara berkala mengecek kembali cash flow mereka. Bekerja dengan anggaran, memotong pengeluaran, dan mungkin meningkatkan penghasilan adalah cara untuk memastikan arus kas positif.

Penilaian yang jujur tentang apa yang kita belanjakan setiap bulan adalah bagian penting dari pemeriksaan keuangan berkala untuk mendapatkan gambaran yang akurat tentang seberapa banyak kita dapat berinvestasi. Bahkan pembayaran bulanan kecil sebesar 20.000 dapat menambah jumlah yang substansial.

Kita pasti ingin melindungi apa yang sudah kita bangun setelah menemukan keseimbangan antara membayar tagihan dan berinvestasi. Hal pertama yang bisa kita lakukan adalah membuat rekening tabungan darurat. Rekening tabungan ini harus terpisah dari bank yang kita gunakan untuk membiayai kebutuhan sehari-hari.

Berapa banyak uang yang harus kita sisihkan untuk tabungan ini? Penasihat keuangan menyarankan untuk mengumpulkan uang sebesar pengeluaran kita selama tiga sampai enam bulan, tapi tentunya nilai ini masih bisa disesuaikan dengan kebutuhan dan pengeluaran masing-masing individu. Jika kita wiraswasta atau memiliki pendapatan lebih dari satu sumber, kita mungkin ingin mempertimbangkan untuk menabung lebih dari enam bulan.

2. Risk Management

Manajemen risiko adalah komponen keamanan lainnya. Asuransi bukanlah aspek perencanaan yang paling menarik, tapi sangat penting bagi kita untuk memiliki jaring pengaman untuk menangkap kita jika terjadi bencana yang tidak terduga.

Jika terjadi kerugian, asuransi kesehatan, asuransi mobil, dan asuransi pemilik rumah semuanya berfungsi untuk melindungi kita dari menghadapi biaya bencana yang tidak terduga.

Asuransi jiwa harus dibentuk untuk menggantikan pendapatan dalam jangka waktu yang cukup lama sehingga pasangan yang masih hidup dapat melanjutkan tujuan keuangan keluarga tanpa harus memulai dari tahap awal.

3. Investing

Setelah memiliki komponen keamanan keuangan, sekarang kita bisa mulai mengalokasikan pendapatan kita untuk kepentingan atau tujuan masa depan. Bisa dengan menabung untuk masa pensiun atau berinvestasi untuk tujuan lain, seperti membeli mobil, rumah, atau mendanai biaya kuliah anak-anaknya. Tapi, kita harus memisahkan tujuan tabungan dari tujuan pensiun.

Kalau kamu tertarik untuk berinvestasi, investasi online mungkin bisa menjadi pilihan yang baik untuk mulai menabung demi tujuan hidup kamu. Selain itu, pembayaran hutang pada dasarnya adalah investasi juga.

Alih-alih mengakumulasi aset berbunga, kita mengurangi kewajiban pembebanan bunga. Memprioritaskan pembayaran utang di atas tujuan lain adalah salah satu keputusan keuangan paling bernuansa (dan pribadi) yang akan dihadapi.

Namun, perlu diingat bahwa setiap investasi atau pembayaran utang meningkatkan kekayaan bersih kita, jadi melakukan sesuatu lebih baik daripada tidak melakukan apa-apa!

Sebagian besar dari kita hanya berfokus pada perencanaan pensiun, tetapi kita sudah dapat melihat bagaimana itu hanya satu bagian dari teka-teki yang lebih besar. Kita dapat menggunakan kalkulator online untuk mengetahui berapa banyak uang yang perlu kita masukkan ke rekening pensiun untuk memenuhi tujuan tertentu.

4. Tax Planning

Perencanaan pajak berjalan seiring dengan tabungan pensiun karena manfaat pajak, tetapi tergantung pada tingkat pendapatan, kita mungkin juga ingin merencanakan investasi lain.

Beberapa investasi, seperti obligasi daerah, memungkinkan kita untuk menunda pembayaran pajak atas keuntungan kita. Konsultasi dengan penasihat pajak disarankan setelah kamu mengumpulkan portofolio investasi pensiun lima digit.

5. Estate Planning

Perencanaan perumahan berada di puncak piramida. Meskipun kebanyakan orang tidak perlu khawatir tentang hal itu sampai mereka mencapai usia pensiun, kita harus mengetahui cara kerjanya.

Tahap ini melibatkan memutuskan apakah kita ingin aset kita diteruskan ke ahli waris atau disumbangkan untuk amal. Perwalian dapat digunakan jauh lebih efisien daripada surat pengesahan hakim, proses hukum negara bagian kita untuk mengeksekusi warisan kita tanpa adanya rencana warisan.

Rencana warisan setiap orang harus mencakup surat wasiat yang mengungkapkan keinginan dan warisan dasar. Jika kita memiliki bisnis sendiri, kita harus memiliki rencana suksesi yang tepat untuk berjaga-jaga.